Stehen wir an der Schwelle eines gesellschaftlichen Umschwungs?

Ein Beitrag von Karl Reichmuth, Präsident des Verwaltungsrates der RealUnit Schweiz AG

Die Entdeckung des Geldes und damit der effiziente Austausch von Gütern und Dienstleistungen aller Art bildete einen unvorstellbar humanitären Akt des Fortschritts. Geld wurde zudem zum allgemein anerkannten Massstab. Mit der Hilfe dieses Massstabs konnte man in einer unabhängigen Grösse über Guthaben und Schulden Buch führen. Die ursprünglich aus Substanz geprägten Münzen führten in breiten Kreisen zum Glauben, Geld sei auch ein verlässliches Aufbewahrungsmittel zum Erhalt der Kaufkraft des angesparten Vermögens. Dies mag zwar in der Vergangenheit der Fall gewesen sein, aber seit dem Aufkommen des ungedeckten Papiergeldes und der damit einhergehenden Substanzlosigkeit ging die Aufbewahrungseigenschaft verloren. Trotz der wiederholten Missbräuche der Prägemacht, die zur Inflationierung des Geldvolumens bis hin zu Staatsbankrotten mit Währungsreformen geführt haben, hat das staatliche Geldmonopol bis zum heutigen Tage überlebt.

In jüngster Zeit wird das Vertrauen in die «Prägemacht» endlich zunehmend in Frage gestellt. Die Finanzkrise 2008 und die Eurokrise 2011 verunsicherten alle. Die neuen FinTech-Angebote, insbesondere die Blockchain, ermöglichen nun die Geldemission in dezentraler Weise. Private Parallelwährungen zirkulieren bereits – mit jedoch zum Teil zweifelhafter bzw. keiner Deckung – und in den staatlichen Institutionen zeigt sich ein Zerbröckeln von bisher Gewohntem. So lassen überraschende Ergebnisse bei den Wahlen in Italien den Euro erneut zittern und die erpresserischen Wünsche des französischen Präsidenten Macron gegenüber Deutschland werden breit diskutiert. Auch der Sprachstil und das Handeln des US-Präsidenten als Repräsentant der Weltwährung, dem US-Dollar, sind ein Beleg dafür, dass die bisherige Geldordnung schwankt.

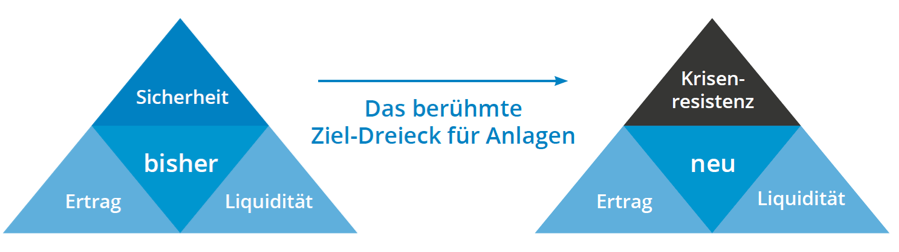

Angesichts der bevorstehenden Veränderungen auf der monetären Makroebene habe ich mich – als Bankier mit über 60 Jahren Erfahrung – genötigt gefühlt, das magische Ziel-Dreieck der Geldanlage neu zu zeichnen:

Der Schweizer-Ökonom Beat Kappeler empfahl kürzlich in seiner NZZ am Sonntag-Kolumne, «man solle an die Zeit nach dem Aufschwung denken – obschon derzeit weiter an Garantien und vermeintlichen Stabilisatoren gewerkelt würde». Meines Erachtens ist es dieses «Werkeln», das uns die Null- oder gar Negativzinsen brachte. Dieses Experiment ist in dieser Form geschichtlich einmalig. Es soll immerwährend dem Wachstum der Wirtschaft dienen. Kurzfristig mag das klappen; langfristig ist hingegen empirisch erwiesen, dass nach starken Kreditschüben die Finanzwelt und verspätet dann jeweils auch die reale Welt absacken müssen. Um auf diese Periode vorbereitet zu sein, bin ich der Auffassung, dass das neu formulierte Anlageziel der «Krisenresistenz» anstelle der «Sicherheit» einzuführen ist. Nichts weniger als das synonym verwendete Begriffspaar «sicher» und «staatlich» wird fallen. Bisher blieb männiglich im Glauben verhaftet, dass der Staat als direkter Schuldner mittels Staatsanleihen oder über seinen verlängerten Arm, dem Bankensystem, für «Sicherheit» garantiert. Fast wöchentlich erscheinen nun Zeitungsartikel oder gar Bücher, die das in Frage stellen. Eines der lesenswertesten ist wohl jenes von Lord Mervyn King, dem langjährigen Präsidenten der Englischen Notenbank, über das «Ende der Alchemie» im Geldwesen. Wenn sogar jemand mit so viel «Insiderwissen» kritisch zu schreiben beginnt, wird es Zeit, entsprechend vorzusorgen.

Bei der ältesten Bank Europas, Monte dei Paschi di Siena, hiess der Direktor «Provedattore». Seine Aufgabe war es, «vorzusorgen». Diese oberste Führungsaufgabe wurde im angloamerikanischen Banking durch «managen» ersetzt. Das führte nicht zuletzt wegen den Transparenz-Vorschriften der öffentlich im Fokus stehenden Grossbanken zu kurzfristigem Rendite-Denken. Im Schlepptau des politisch gefärbten Mandates der US-Notenbank «FED» verluderte das ganze Geldsystem zu kurzfristig orientierter Konjunkturpolitik. In der globalisierten Welt verloren die Notenbanken an Unabhängigkeit – sogar die schweizerische.

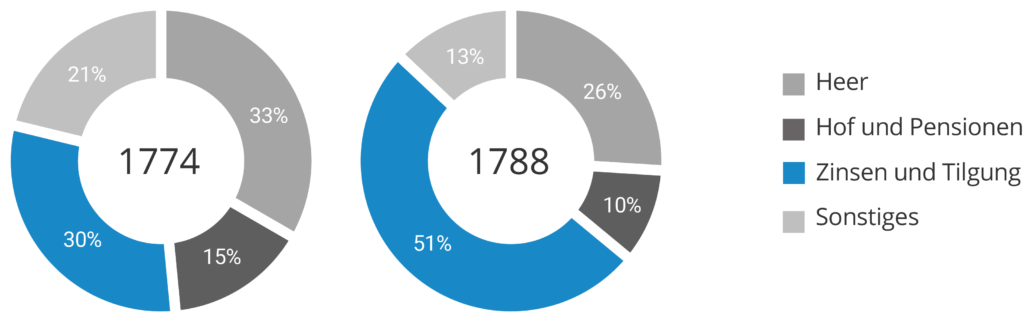

Ein Gremium hochbegabter Ökonomen versuchte, die Grenze einer bedienbaren Staatsverschuldung zu ergründen. Sie kamen zu keinem konkreten Ergebnis. Die Ergebnislosigkeit liegt wohl daran, dass die Verschuldungsobergrenze von unterschiedlichen Faktoren abhängt und eine allgemein gültige Regel damit nicht existiert. Das untenstehende Beispiel fand ich im Geschichtsbuch «Grundstock des Wissens» aus dem Verlag Serges Medien. Es stammt aus der Anfangszeit der wohl grössten Gesellschaftsumwälzung, der französischen Revolution. König Louis XVI. und seine Vorgänger verschuldeten sich wegen Kriegsausgaben und bodenlosen Wünschen des Königshofes. Die hohe Verschuldung für solch weitgehend unproduktive Ausgaben führte dazu, dass im Jahr 1788 die Hälfte der Staatsausgaben für Zinsen und Tilgung aufgebracht werden musste.

Die Wünsche des damaligen «Königshofes» haben eine gewisse Ähnlichkeit mit den automatisch in den Himmel wachsenden Wünschen der «Staatsabhängigen». In vielen Nationen beziehen bereits über 50% der Bürger unter dem Titel «Sozialausgaben» Unterstützungsleistungen vom Staat. So haben die Staatsschulden der Euroländer seit der Finanzkrise 2008 von 66% auf 87% des Bruttoinlandsprodukts zugenommen, obwohl das wirtschaftsstarke Deutschland seine direkten, expliziten Staatsschulden auf dem bisherigen Niveau von 63% des BIPs halten konnte. Deutschland repräsentiert bekanntlich rund 1/3 des Euroraumes; d.h., die meisten Mitgliedsstaaten weisen inzwischen einen Verschuldungsgrad über 100% auf. Man muss hinzufügen, dass die Ausgaben im obigen historischen Beispiel des französischen Königshofes im Vergleich zum modernen Staat besser kalkulierbarer waren: Denn heute besteht ein Grossteil der Schulden in langfristigen Versprechungen, z.B. im Zusammenhang mit Rentenansprüchen, welche in diesen Verschuldungskennzahlen noch nicht einmal enthalten sind! Man munkelt von Überschuldungsgraden jenseits der 300%-Marke. Letztlich ist die Frage nach der Grenze noch bedienbarer Staatsschulden vor allem auch eine Frage des Zinses.

Der Zins ist bekanntlich der Preis des Geldes. Dieser Preis ergibt sich natürlicherweise aus zwei Faktoren: der Zeitpräferenz der individuellen Konsumneigung sowie einem Risikozuschlag. Wie lange kann die Europäische Zentralbank die Sicherheit von nominellen Euro-Guthaben auch bei schlechten Schuldnerstaaten zu fast 0% verantworten? Was passiert, wenn der natürliche Zins mit voller Wucht zurückkommt? Sogar Notenbanken können nicht ewig Wunder bewirken. Denn Negativzinsen sind, wie wenn Wasser nach oben fliessen würde!

Letztlich bewegt mich ein gesellschaftspolitisches Motiv zu dieser Neuformulierung des magischen Dreiecks der Vermögensanlage. Eine Studie bekannter Ökonomen aus England bestätigte eine alte Tatsache, wonach Vermögende in Zeiten hoher Preissteigerungen realer Anlagewerte rasch reicher werden, während die Sparer und Vorsorger von solchen künstlichen Geldmanipulationen nicht profitieren. Aus Gründen vermeintlicher Stabilität bleiben sie in Nominalanlagen. Sie werden so relativ gesehen ärmer, während die von Geld- und Schuldschüben profitierenden Grossvermögenden reicher werden. Das reduziert den Stimmenanteil des sogenannten Mittelstandes und gefährdet dieserart langfristig die freiheitssichernden Demokratien und dadurch den Fortbestand einer wohlstandsfördernden, echten Marktwirtschaft.

Luzern, 18. September 2018 / KR-var

Photo by Freddie Collins on Unsplash