Wer physisches Gold besitzt hat immer Geld und ist immer liquide. Gold hat im Gegensatz zu FIAT-Geld in den letzten Jahrzehnten seine Kaufkraft mehr als erhalten. Das bekannteste Edelmetall hat in der Vergangenheit den besten Schutz vor Inflation und Krisen geboten. Der Realunit ist genau deshalb mit rund 25% physischem Gold gedeckt, das sicher im Gotthardmassiv ausserhalb des Bankensystems gelagert wird.

Gold besitzt neben der Produktion für Schmuck noch eine viel wichtigere Eigenschaft, welche in der heutigen Zeit wieder stärker gefragt ist. Es war über Jahrhunderte ein akzeptiertes Tauschmittel und geniesst weltweit ein grosses Vertrauen als sicherer Wert in Krisenzeiten. Dieses Vertrauen sitzt scheinbar in unserer DNA, da Gold als schönes Metall in Form von Münzen jahrhundertelang als Tausch- und Zahlungsmittel eingesetzt wurde.

Ein knappes gut – bald ist vorkommen ausgeschöpft

Würde man alles bereits existierende Gold weltweit zusammenschmelzen, so schätzen Experten, würde dies einen Würfel mit einer Kantenlänge von 22 Metern darstellen. Wieviel Gold existiert noch? Das verbleibende noch nicht abgebaute Vorkommen auf der Erde wird aktuell auf ca. 53’000 Tonnen Gold geschätzt. Pro Jahr werden ca. 3’550 Tonnen in Goldminen abgebaut und 1550 Tonnen durch Recycling zurückgewonnen. Somit werden in ca. 12 Jahren bei gleichbleibender Nachfrage die letzten Goldreserven ausgeschöpft sein! Das gelbe Edelmetall ist somit ein sehr knappes Gut und kann nicht künstlich hergestellt werden. Von den jährliche Nachgefragten 4’700 Tonnen (Stand 2021), werden ca. 47% für Schmuck, 25% in Barren und Münzen und ca. 10% von Notenbanken nachgefragt.

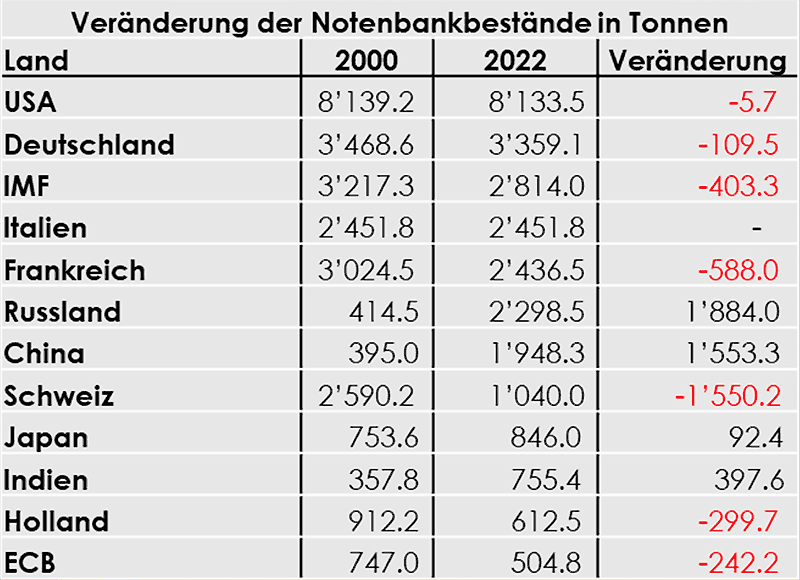

Schweizer Nationalbank hat in den letzten 20 Jahren weltweit am meisten Gold verkauft

Gold war lange Zeit der Wertanker der staatlichen Währungen. Am 15. August 1971 wurde die letzte Bindung des US-Dollars zum Gold gelöst und damit das globale Geldsystem vollständig entmaterialisiert. Seither können Zentralbanken ohne jegliche Beschränkung oder Deckung neues Geld drucken und machen davon immer stärker Gebrauch. Goldbarren schützten den langfristigen Werterhalt.

Quelle: World Gold Council

In den letzten 22 Jahren hat die SNB über 1’550 Tonnen Gold aus ihren Währungsreserven verkauft und ist somit in dieser Periode der grösste Verkäufer aller Zentralbanken weltweit. Die Zentralbanken von Russland und China investieren hingegen laufend und erhöhen Ihren Bestand an physischem Gold.

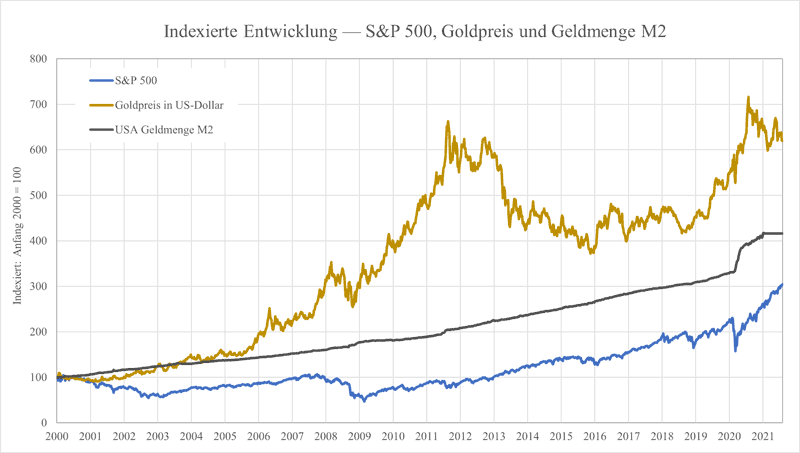

Ein guter Investor achtet auf eine gute Diversifikation in seinem Depot und legt sein Vermögen in verschieden Anlageklassen an, welche sich im besten Fall in wilden Märkten gegenseitig ausgleichen. Der Wert des Goldes hat mit der steigenden Geldmenge zugelegt und seit 2000 sogar den Aktienindex S&P 500 deutlich geschlagen (siehe Grafik).

Wie in Gold anlegen? Physisch!

Der Goldpreis ist weltweit in Unzen angegeben und wird rund um die Uhr gehandelt. Wie investiert man aber als Privatanleger am besten in das Edelmetall? Bei Anlagen in Gold ist Vorsicht geboten. Gold-Zertifikate sind oft nicht oder nur teilweise mit physischem Gold gedeckt und der Käufer trägt das Emittentenrisiko. Geht der Herausgeber des Zertifikates Konkurs, droht der Totalverlust. Nur wenige Gold ETF sind mit physischem Gold gedeckt. Die Mindestauslieferung liegt bei den meisten am Markt bekannten Gold ETF’s bei 12.5 Kilogramm oder 400 Unzen. Dies entspricht dem Gegenwert von heute aktuell ca. CHF 736’000.-! Empfehlenswert ist der Goldkauf in kleineren physischen Einheiten, wie z.B. eine Unze oder 5g Barren in der höchsten Fein- und Reinheit 999.9 und preislich nahe am Materialwert. Die physische Lagerung in einem Safe zu Hause bietet den Vorteil, dass man in einer Krise die Goldmünzen oder Barren als Tauschmittel jederzeit und überall schnell einsetzen kann, falls man in Zukunft keinen Zugriff mehr auf sein Bankkonto hat.

Vertrauen in Gold als Wertspeicher in Krisenzeiten

Das Edelmetall hat sich in der Vergangenheit schon oft als Absicherung gegen wirtschaftliche und politische Verwerfungen bewährt und eignet sich daher als Schutz vor Inflation und Finanzkrisen. Auch in unserer Investmentgesellschaft RealUnit Schweiz AG setzen wir konsequent auf die Eigenschaften des Goldes, das mit aktuell ca. 25% die grösste Position im Portfolio ist. Unsere Investoren suchen langfristige Wertstabilität und eine erhöhte Krisenresistenz. Der RealUnit ist durch leistungs- und sachbezogene Realwerte gedeckt, die mehrheitlich ausserhalb des Bankensystems sicher aufbewahrt werden. Da Gold keinen Ertrag abwirft und einen tiefen Bezug zur Realwirtschaft aufweist, sind wir auch mit rund 40% in börsenkotierte Unternehmen mit einer gesunden Bilanz und guter Dividendenpolitik investiert.

-

Physische Edelmetalle* (46.9%)

- 145 kg physisches Gold

- 4'895 kg physisches Silber -

Unternehmensbeteiligungen (32.4%)

- Fokus kotierte Aktien mehrheitlich aus der Schweiz

- Gesunde und solide Firmen mit krisenresistentem Geschäftsmodell

und langjähriger Dividendenpolitik -

Physisches Bargeld CHF (8.5%)

- CHF 4'500'000.- in physischen Banknoten außerhalb Bankensystem

-

Nominelle Anlagen (5.2%)

- kurzfristig bei Banken parkierte Liquidität

-

Alternative Anlagen (3.9%)

- Nicht kotierte Aktien und Alternativfonds

-

Krypto* (3.2%)

- 18.6 Bitcoin (BTC)

- 100 Ether (ETH) gestaked

*außerhalb Bankensystem in der Schweiz gelagert

Stand per 31.12.2025

Die richtige Anlagestrategie mit der Aufteilung in verschiedene Realwerte ist unserer Ansicht nach entscheidend, dass Sparer und Anleger langfristig die Kaufkraft ihres Geldes erhalten können. Gold spielt dabei als bewährte «Krisen-Versicherung» für uns eine entscheidende Rolle. Weitere Informationen zum RealUnit.

Daniel Stüssi

CEO der RealUnit Schweiz AG